勤業眾信:2026年度減稅攻略與家族傳承布局一次掌握

(中央社訊息服務20260211 14:55:43)2026年通膨持續升溫,多項民生減稅政策已正式上路,針對綜合所得稅免稅額、基本生活費、各項扣除額、課稅級距、退職所得等皆依物價指數調整,使不同所得族群皆能受惠,透過稅制的調整,貼近國人與家庭整體的負稅能力,提升家庭實質可支配所得,促進租稅公平。

勤業眾信聯合會計師事務所家族辦公室服務負責人王瑞鴻表示,隨著春節將至,新的一年除了掌握減稅政策新變化,更應持續關注與資產傳承息息相關的繼承以及遺贈稅法的修法進度,特別是家族財富管理與傳承規畫上,時間往往決定稅務規畫的彈性與效果;唯有提前布局,因應法令的變動與稅務議,確保家族資產得以永續傳承。

個人綜合所得稅適用金額調整(2027年5月申報2026年度綜合所得稅時適用)

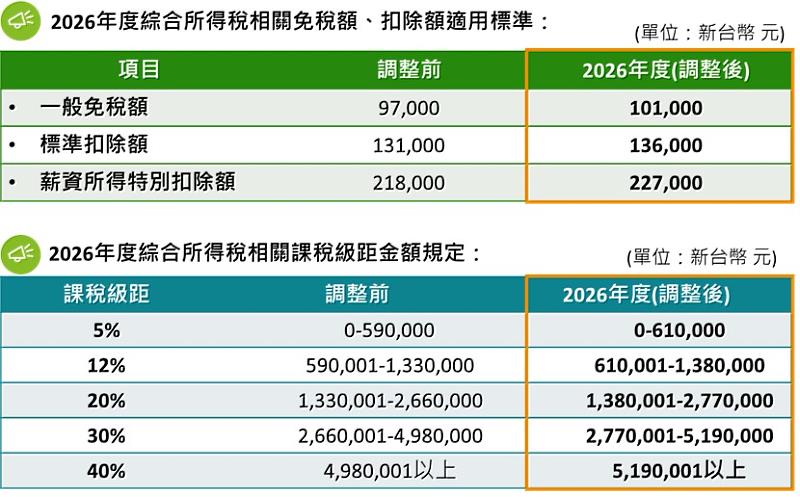

2026年度個人綜合所得稅調整重點,主要隨著物價指數修正,進而調高相關免稅額、基本生活費、各項扣除額、課稅級距及計算退職所得定額免稅之金額:

以2類典型申報戶舉例:

1. 單身租屋者,2026年度免稅額及扣除額合計約可達新台幣(以下同)644,000元

(= 101,000+ 136,000+ 227,000+ 租金支出特別扣除額180,000);

2. 一家3口(雙薪、非租屋、1名6歲以下子女)者,則可達1,179,000元

(= 303,000+ 272,000+ 454,000+ 幼兒學前特別扣除額150,000)。

此外,2026年度每人基本生活所需之費用金額已自21萬元調高至21.3萬元,倘申報戶基本生活所需費用總額(即21.3萬元乘以申報戶成員人數),超過依所得稅法規定可減除之免稅額及扣除額合計數,該差額部分得自申報戶當年度綜合所得總額中減除。

遺贈稅預告修法:強調受贈人按比例負稅、優化配偶剩餘財產差額分配請求權扣除額計算

為落實憲法判決精神,財政部發布「被繼承人死亡前2年內贈與配偶財產併計遺產總額課徵遺產稅」作業原則,並於2026(今)1月22日預告修正遺產及贈與稅法部分條文草案,預告修法明確指出:

I. 被繼承人死亡前2年內贈與配偶、各順序繼承人(含其配偶)之財產,若併入遺產總額課稅,其遺產稅應由各受贈人按各受贈財產占遺產總額比例負擔,並以受贈財產為限負繳納義務,避免繼承人無受益反而需代繳稅負;

II. 被繼承人死亡前2年內贈與其配偶之財產既已併入被繼承人遺產總額課稅,計算配偶剩餘財產差額分配請求權扣除額時,將配偶受贈財產視為被繼承人現存財產,對稱增加可扣除金額,對配偶更為有利。

從憲法判決落實到遺贈稅法修法的核心精神,明確遺贈稅之責任歸屬,強化稅收的公平性、合理計算配偶剩餘財產差額分配請求權扣除額,同時也防堵被繼承人之配偶拋棄繼承或喪失繼承權之課稅漏洞。

從繼承分配走向傳承治理的永續架構

稅制全面翻新的同時,王瑞鴻提醒,高資產家族需關注的不僅是「如何繼承」,而是「如何將財富資產跨世代永續地傳承」,值此春節將至的溫暖時節,更是大家庭齊聚思考未來藍圖的最佳時機-及早規畫、提前佈局,願能將家族創辦人辛苦打拼的事業與財富得以永續傳承,家族成員都能世代安心安定,延續這份共同基業與使命感。