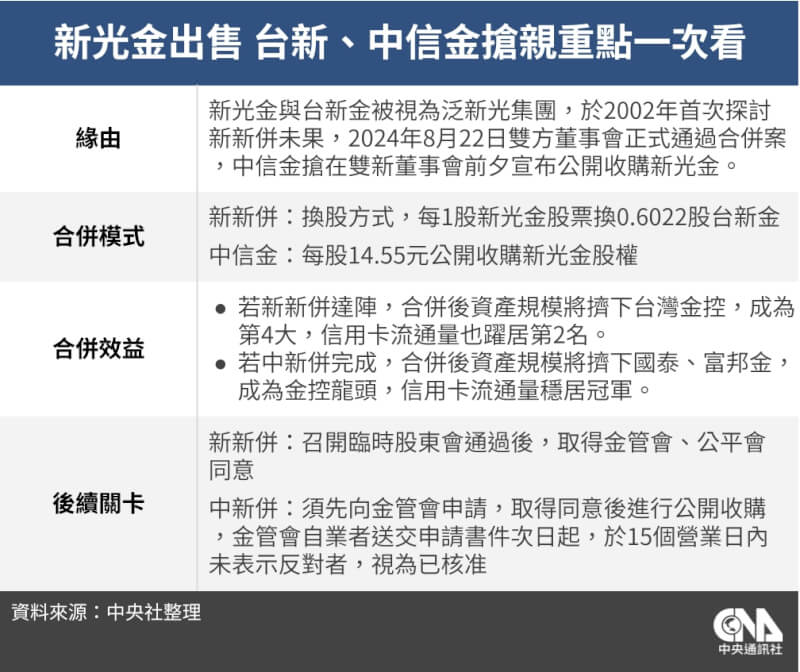

中信金搶親新光金 學者:金管會監理態度是關鍵

(中央社記者羅元駿台北24日電)台新金、新光金22日宣布換股合併計畫,中信金23日決定斥資新台幣1314億元一次收購新光金51%股權。政治大學金融系兼任教授殷乃平指出,接下來要看金管會收件後的監理態度,整個金控併購過程應注意股東、員工等後續保障。

台新金及新光金雙方董事會22日決議通過換股合併,合併後擬更名為「台新新光金」,而台新金將以每0.6022股普通股換新光金1股普通股。中信金23日宣布,以1股新光金普通股換發中信金普通股0.3132股及現金約4.09元,換算每股收購價約新台幣14.55元(現金加股票)。

新新併出現中信金欲搶親,殷乃平分析,原本新光金、台新金早已談妥,中間跑出程咬金,未來雙方向金管會遞件申請,就要看金管會的時程及監理態度,他也認為中信金擁有足夠的財力與能力。

殷乃平說明,新新併原本都是一家人,合併後的文化整合問題不大,但中信金和新光金在經營管理方式上較不同,未來若合併,人事的調整變化、人員變動的狀況肯定會有,只是變動大小問題。

談及台灣的銀行發展,殷乃平指出,台灣從1990年代開放銀行設立,大量信用合作社、信託投資公司轉換成商業銀行,至今都還有銀行家數過多情況(overbanking),導致每家銀行可獲市場相對受限,所以近年銀行才會積極發展財富管理領域。

殷乃平表示,樂見金融機構之間整併,可以適度消除銀行間過度競爭的問題,也可緩解經營壓力。

至於人壽方面,殷乃平解釋,台灣壽險業背景多以大財團為主,比較沒有競爭問題,但新壽本身的營運問題較多,加上要面對2026年保險業將接軌IFRS 17及TW-ICS的資本強化挑戰,中信金此次應是看上新壽在台灣的規模及市占率。

新光金股東意向部分,殷乃平提到,可能存在多種情況,包含持有轉換成台新金股票,或是給中信金收購,但市場上瞬息萬變、難以預測。

談及併購後的員工問題,殷乃平認為,金融機構在整併後會有很多部門重疊,新管理階層一定會調整整體人力資源配置,不論新光金最後花落誰家,內部工會都應睜大眼睛、保障員工權益。(編輯:張若瑤)1130824

- 2025/11/25 19:44

- 2024/08/26 17:37

- 2024/08/26 16:10

- 中信金搶親新光金 學者:金管會監理態度是關鍵2024/08/24 17:21

- 2024/08/23 22:50

- 2024/08/23 21:57

本網站之文字、圖片及影音,非經授權,不得轉載、公開播送或公開傳輸及利用。